OVHcloud lance son IPO : les points à retenir

OVHcloud lance, ce 5 octobre 2021, son introduction en Bourse. Comment se structurent l'opération et son calendrier ?

C'est parti pour l'introduction en Bourse d'OVHcloud. La société lance officiellement le processus ce 5 octobre, au lendemain de l'approbation de son prospectus par l'AMF.

L'opération se fait sur une fourchette indicative de 18,50 à 20 ? par action. Elle comprend :

- Une offre au public, à prix ouvert (OPO), auprès d'investisseurs particuliers en France

- Un placement privé auprès d'investisseurs institutionnels, en France et à l'étranger

L'idée est que l'OPO donne lieu à l'émission d'au moins 10 % du volume d'actions offertes au global (hors surallocation).

Le gros de l'IPO consiste en une augmentation de capital pour un montant d'environ 350 M?. Produit net estimé pour OVHcloud : 315 M?.

Des cessions d'actions existantes auront lieu en parallèle. Pour un produit brut d'environ 50 M?. Lequel pourra être porté à 115 M? en cas d'exercice de l'option de surallocation que consentent KKR et TowerBrook Capital Partners.

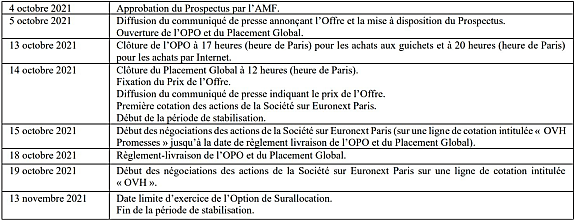

Le calendrier prévisionnel est le suivant :

Lire aussi : OVHcloud, un business à 1 milliard d'euros

La structure du capital avant réalisation du règlement-livraison devrait se présenter ainsi :

Après l'opération, OVHcloud aura environ 11,5 % de son capital au flottant.

Sur son exercice clos le 31 août 2020, OVHcloud a dégagé 632 M? de chiffre d'affaires. L'essentiel (62 %) provient des solutions de cloud privé ; 13 %, du cloud public. La France reste son principal marché : 52 % des revenus, pour 28 % ailleurs en Europe et 20 % dans le reste du monde.

Pour l'exercice 2021, la société prévoit un C. A. de 663 M?.

Illustration principale ©

Sur le même thème

Voir tous les articles Cloud