Altice se restructure avec KPN en ligne de mire

Altice SA va devenir Altice NV avec, à la clé, une revalorisation financière pour soulager la dette en vue de nouvelles acquisitions. Qui a dit KPN ?

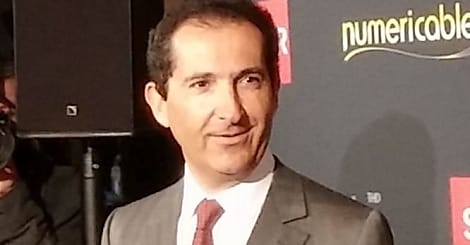

Quand Patrick Drahi ne rachète pas d'opérateur, il se rachète lui-même. La holding Altice SA qu'il détient à hauteur de 60% (via sa société Next Alt) a présenté, vendredi dernier, une opération de «?fusion?» avec. Altice N.V. Pour l'heure enregistrée au Luxembourg (comme Altice) en tant que New Athena BV, Altice NV aura son siège social à Amsterdam (pour la cotation). New Athena BV s'effacera au profit de Altice NV à l'issu de l'opération de fusion qui devrait se finaliser le 12 août prochain.

Globalement, l'opération vise à revaloriser Altice (à hauteur de 61,9 milliards d'euros pour 32,5 milliards de capitaux propres) tout en permettant aux actionnaires actuels de conserver la majorité des droits de votes. Autrement dit, laisser à Patrick Drahi la maîtrise des commandes. Pourquoi relever la valorisation de la holding?? Pour supporter de nouvelles acquisitions, en l'occurrence. L'endettement accumulé par les acquisitions successives ces derniers trimestres (aujourd'hui estimé à plus de 30 milliards d'euros), rendent plus fragiles les montages financiers pour financer d'éventuelles nouvelles opérations. On l'a notamment vu tout récemment avec l'offre d'achat, refusée, de Bouygues Telecom. Sur les 10 milliards d'euros proposés (dont 9 en cash), seuls 4 milliards aurait été financés par la dette (via un prêt de BNP, JP Morgan et Morgan Stanley), le reste étant supporté par des cessions d'actifs, de la trésorerie disponible chez Numericable-SFR (pour 2,5 milliards) et, éventuellement, une augmentation de capital réservée à Bouygues (à hauteur d'un milliard). Altice ne cache notamment pas ses ambitions sur le marché américain après le récent achat de Suddenlink.

KPN en ligne de mire

Mais c'est bien en Europe que pourrait se jouer le prochain coup d'éclat d'Altice. Patrick Drahi s'intéresse particulièrement à l'opérateur néerlandais KPN. « Pour l'économie et les infrastructures néerlandaises, ce serait une bonne chose si KPN nous appartenait », a déclaré le directeur général d'Altice, Dexter Goei, au quotidien local De Telegraaf. Pour l'heure, aucune discussion officielle n'est en cours. Et Altice ne semble pas pressé d'acquérir KPN. « Une acquisition comme celle-là n'a pas besoin de se passer aujourd'hui, demain ou cette année. Notre approche est toujours non-hostile et nous ne sommes pas en discussion », ajoutait le dirigeant.

Ce n'est néanmoins pas la première fois qu'Altice lorgne sur KPN. En mai dernier, Patrick Drahi laissait entendre qu'il ne s'intéressait plus à l'opérateur néerlandais, jugé trop cher. « Il n'y a pas eu de rencontre ou d'échanges écrits entre Altice et KPN, affirmait Duco Sickinghe, président du conseil d'administration de KPN, à nos confrères belges de L'Echo. Altice a déjà publiquement signalé son intérêt pour KPN dans le passé mais ils n'ont jamais eu accès à nos comptes et n'en ont pas fait la requête. »

Si Altice n'est « pas pressé », la holding risque néanmoins de ne pas être seule sur le dossier. La vente d'une partie des parts que Carlos Slim détenait dans KPN, suite à sa tentative avortée de rachat, pourrait attirer l'intérêt d'autres acteurs. Européens cette fois. Selon Reuters, Deutsche Telekom avait également étudié l'option KPN. Et l'opérateur néerlandais pourrait également intéresser Orange et Vodafone, tous les deux présents aux Pays-Bas. Pour emporter le morceau KPN, Altice aura donc besoin d'une solide assise financière. A moins qu'il ne prépare une nouvelle charge sur Bouygues Telecom.

Lire aussi : Cybersécurité : 8 personnalités qui ont marqué 2024

Lire également

Martin Bouygues: « Drahi et Niel bras dessus, bras dessous »

Martin Bouygues: « Drahi et Niel bras dessus, bras dessous »

Altice pose un pied sur le sol américain. et alourdit sa dette

Sur le même thème

Voir tous les articles Business