Laurent Carlier - BNP Paribas Global Market : « L'IA permet de modéliser des relations plus complexes, mais il faut rester prudent »

La banque d'investissement utilise l'IA pour proposer des stratégies individualisées, en termes de rendement et de risque. Explications avec Laurent Carlier, Global Head of AI, BNP Paribas Global Market.

En matière de QIS (Quantitative Investment Stratégies), l'offre de BNP Paribas Global Market s'appuie sur des stratégies d'investissement transparentes et dont les règles sont connues de ses clients.

Il peut s'agir de stratégies type Carry en jouant sur les différences de taux d'inflation et de rémunération des fonds d'un pays à un autre, d'une stratégie basée sur la valeur d'une entreprise comparée au cours de ses actions. Il est possible aussi de jouer sur la volativité.

Enfin, la quatrième stratégie s'appelle Trend. « Le marché a naturellement tendance à suivre des tendances. Les investisseurs achètent des titres qui montent, ce qui entretien cette croissance, etc. Avec un schéma basé sur les comportements, vous pouvez en tirer avantage. » explique Laurent Carlier, Global Head of AI chez BNP Paribas Global Market.

« Beaucoup d'investisseurs veulent une assurance contre le risque, mais cette assurance est beaucoup plus coûteuse qu'elle ne le devrait. Si vous êtes prêt à vous passer de cette assurance, alors vous bénéficiez d'un petit avantage » ajoute-t-il.

C'est là que l'IA entre désormais en jeu.

Un modèle de Machine Learning pour prédire le montant de l'évolution

Appliquer un suivi de tendance sur une année d'évolution des marchés est parfois l'approche la plus efficace. Parfois, un suivi sur trois mois ou six mois est plus efficace, parfois c'est sur un mois seulement. Mais il n'est pas possible de le savoir à l'avance, d'où l'idée de laisser une IA indiquer quelle approche sera la plus payante.

Laurent Carlier, Global Head of AI, BNP Paribas Global Market, lors de son intervention au WAICF de Cannes 2024.

« Le début de la crise du Covid a montré que chez tous les Hedge Funds qui sont censés jouer sur les tendances, certains ont enregistré un repli de plus de 10%, certains moins de 10%. Jouer sur les tendances n'est pas simple » souligne Laurent Carlier.

Contrairement à ce que l'on pourrait penser, l'idée n'est pas d'entraîner un modèle de Machine Learning sur les données issues du marché, une série temporelle brute avec la valeur des cours.

« Il faut préalablement convertir les données brutes en un modèle d'input pour transformer cette donnée brute en une information plus signifiante, avec des indicateurs de tendance, de volatilité, etc. En effet, en NLP, le texte brut constitue la donnée d'entrée. Mais sur les Time Series, il y a tellement de bruit dans le signal d'entrée qu'on ne peut jamais croire le modèle. Il faut le convertir en intégrant votre propre connaissance pour en faire une information plus signifiante afin d'aider le modèle. » précise-t-il.

Lire aussi : Bernard Gavgani, DSI de BNP-Paris : « Nous avons développé plus de 700 cas d'usage IA »

L'objectif que se donne l'équipe de Laurent Carlier est de créer un modèle de Machine Learning qui va prédire le montant de l'évolution et donner une distribution de celle-ci. En clair, disposer d'un modèle qui dise combien il faut investir, quelle stratégie suivre, puis, dans un deuxième temps, optimiser la stratégie.

« La recette n'est pas de mettre 10 Data Scientists dans un garage pendant 3 mois nourris à la junk food et attendre pour voir ce qu'il va en sortir. C'est le fruit d'une interaction quotidienne avec le Business pour comprendre ce qui fait sens pour obtenir le comportement recherché. »

Laurent Carlier - Global Head of AI chez BNP Paribas Global Market

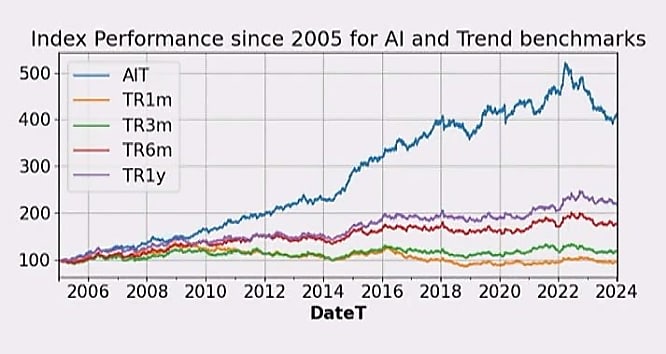

Pour entraîner son modèle, BNP Paribas est remonté jusqu'en 1995. Le modèle a été entraîné sur les données de la période 1995 /2004, puis l'équipe IA lui a fait faire une prédiction pour 2005 afin de calibrer son modèle avec les données réelles, puis a procédé de même sur 2006, 2007 jusqu'à aujourd'hui.

2023, une année noire pour les stratégies Trend et l'IA

Le modèle s'appuie sur 42 caractéristiques qui représentent l'état du marché.

Les performances du modèle de Machine Learning se sont montrées nettement supérieures aux stratégies Trend sur 1 mois, 3 mois, 6 mois et 1 an mises en oeuvre jusque là.

Pour expliquer la prévision délivrée par son modèle, l'équipe IA dispose de la décomposition du poids de chacun de ces 42 paramètres dans la prédiction.

« Si le modèle affirme qu'il faut investir 55% dans le S&P500, nous savons que 10% provient du Trend 1 année, 5% du Trend 3 mois, etc. A partir de cette décomposition, on obtient un graphe qui représente la prédiction du modèle. » détaille Laurent Carlier.

Une prédiction correspond donc à une répartition sur ces 42 paramètres, ce qui permet des comparaisons avec les prédictions passées menées avec le jeu de données d'entraînement.

Avec ce modèle, l'objectif était de disposer d'un modèle qui fasse mieux que les stratégies Trend à 1 mois, 3 mois, 6 mois et un an.

Ces dernières présentent des performances croissantes, avec de l'ordre d'un doublement des montants investis en 2005. Sur ce plan, la mission du modèle est remplie car ce dernier parvient à multiplier par 4 les 100 € investis.

Par contre, cette belle mécanique va se gripper en 2022 et 2023 où la performance du modèle chute lourdement : « 2023 fut une année terrible. Mon objectif est de battre les 4 benchmarks et presque toutes les années, l'algorithme d'IA a battu les benchmarks. Mais en 2023, les tendances ont obtenu des résultats horribles et l'IA n'est pas parvenue à faire mieux. » relate Laurent Carlier.

L'analyse des données de prédiction montre que les années 2022 et 2023 sont exactement en bordure du jeu d'entraînement. « Ce qu'on ne veut pas d'un modèle de Machine Learning, c'est extrapoler. Un modèle doit interpoler à partir des données existantes et non extrapoler. Ce qui s'est passé en 2022 et 2023 n'avait jamais été observé entre 1995 jusqu'en 2021. Ce n'est donc pas une surprise que le modèle n'ait pas été performant. On est dans une zone d'incertitude du modèle. » précise-t-il.

Lire aussi : La GenAI s'affirme dans les stratégies data

Autre indicateur de cette période compliquée sur les marchés, la correspondance entre les obligations d'état et les actions.

Les gestionnaires de portefeuilles savent que les performances des obligations et des actions sont généralement anti-corrélées. Quant les actions sont performantes, les obligations sous-performent et vice versa.

Proposer d'autres modèles comme alternatives aux stratégies à base de règles

Or, en 2022 et en 2023 cette corrélation s'est inversée et est devenue positive. Ce fut le cas très brièvement en 2013, mais les cas précédents où cette corrélation fut observée se situaient dans les années 70 et au début des années 80. Des années sur lesquelles le modèle de Machine Learning n'a pas été entraîné.

« Cet épisode montre bien que le Machine Learning n'est pas une recette magique. Les marchés financiers, c'est un peu de la statistique. Le ML peut faire mieux mais ce n'est pas comme créer un classifier entre chiens et chats. Sur les marchés financiers, tout change en permanence et des investisseurs qui accepteront ce risque opteront pour cette stratégie. Il y a un risque qui statistiquement peut se produire, mais sur le long terme cette stratégie présente de très bonnes performances. » explique Laurent Carlier.

L'expert souligne qu'un autre danger de ce type d'approche est de faire de l'overfitting.

Le phénomène de sur-apprentissage fait décroître les performances de prédiction du modèle. Pour éviter cet écueil, la solution mise en oeuvre par BNP Paribas est d'avoir scindé en deux les équipes.

Celle qui développe la stratégie IA est totalement distincte de celle qui doit la tester et la valider. Cette dernière stresse et vérifie tout modèle avant que ceux-ci ne soient proposés aux clients de la banque. L'explicabilité et le monitoring des performances des modèles sont aussi critiques dans le développement de ces modèles, notamment pour améliorer leurs performances à l'occasion de chaque nouvelle version.

Le travail continue dans l'équipe de Laurent Carlier afin de proposer d'autres modèles comme alternatives aux stratégies à base de règles. Celle-ci travaille à l'intégration de données alternatives, les actualités sont bien évidemment les premières.

Une version est améliorée de manière marginale par les fils de news. « La performance n'est pas fondamentalement meilleure, mais cela permet de réduire le risque et la volativité du P&L* » estime Laurent Carlier.

Le problème est de disposer de suffisamment de données pour intégrer de nouvelles sources dans le modèle car peu de sources sont disponibles jusqu'à 1995. Néanmoins, les flux d'actualité dont les historiques sont disponibles en format numérique peuvent se montrer utiles.

Propos recueillis lors du WAICF de Cannes en février 2024

*Le profit and loss (pertes et profits en français) est plus communément appelé compte de résultat

Photos et illustrations : © DR

Sur le même thème

Voir tous les articles Data & IA