Michael Dunning (FitchRatings) : « Je ne vois pas de croissance dans le secteur des télécoms en Europe »

Selon l'analyste FitchRating, les opérateurs européens font face à une situation complexe, où ils continuent d'investir alors que leur revenus baissent. Une complexité économique renforcée par une disparité des législations locales.

« Dans nos prévisions 2012, nous estimions que le secteur devait rester raisonnablement stable. Aujourd'hui, en février 2012, nous sommes plus pessimistes. » Michael Dunning, directeur général du cabinet d'études FitchRatings TMT EMEA, ne cache pas ses doutes sur l'évolution du marché européen des télécommunications. Les baisses significatives d'activité de Telefonica en Espagne, KPN aux Pays-Bas ou encore Deutch Telekom en Allemagne tendent à lui donner raison. Sans oublier le naufrage de la Grèce et le déclin de l'Italie, où les opérateurs ont coupé les investissements pour sauver les coûts.

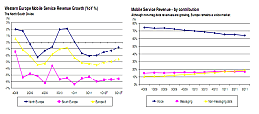

« L'industrie affronte de sérieux défis », entend le dirigeant observateur des télécoms depuis 25 ans. Selon lui, les opérateurs sont notamment confrontés à une situation un peu schizophrénique où ils sont obligés de poursuivre leurs investissements, essentiellement dans la 4G/LTE et dans les réseaux résidentiels à très haut débit en fibre optique, alors que leurs revenus baissent. Pour le troisième trimestre 2012, FitchRatings envisage une baisse de 2,5 % environ du chiffre d'affaires des opérateurs des huit principaux pays d'Europe de l'Ouest. Contre -1 % fin 2010, alors que fin 2011 battait un record à -3,5 % environ.

Croissance négative

Et aux difficultés propres à la situation économique de la région, s'ajoutent les aléas réglementaires qui peuvent freiner les élans et l'ouverture de nouveaux marchés. Par exemple, la lourdeur de l'attribution des fréquences 4G complique le déploiement des réseaux LTE en Europe. Laquelle risque d'accuser un retard, que Michael Dunning estime à trois ans, face aux États-Unis. Ou encore les difficultés techniques et financières à fibrer les pays face à la disparité de la situation géographique et historique des États européens qui n'encourage pas la mise en place d'un schéma directeur commun.

Autrement dit, les opérateurs doivent gérer une « croissance négative » et trouver de nouveaux revenus qui, pour l'heure, se concentrent toujours sur les activités voix et SMS (avec plus de 60 % des sources de revenus), cependant en déclin (75 % des revenus en 2008). « C'est un vrai défi pour les cinq ans à venir », estime le porte-parole de FitchRatings. Les opérateurs se tournent alors vers les nouveaux services de types paiements mobiles, NFC (Near Field Communication), M2M (machine-to-machine), micropaiement, réseaux sociaux, voire les services télématiques ou de surveillance/contrôle à distance résidentiel, ou encore les services managés grâce au modèle du cloud pour les opérateurs qui disposent ou investissent dans l'infrastructure de datacenters.

Glissement de la marge opérationnelle

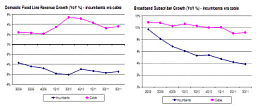

Mais Michael Dunning doute que, habitués à des années de « gratuité » (forfaitaire) d'Internet, les consommateurs soient prêts à massivement payer pour ces services à valeur ajoutée qui resteront des marchés de niche. Ni même pour avoir de meilleurs débits. D'autant que la situation économique globale n'encourage pas à la dépense des ménages. Du coup, « la marge de 35 % aujourd'hui glissera vers les 30 % d'ici 2015 ». Un glissement qui a déjà commencé en France avec l'arrivée de Free Mobile. Tendance parfaitement assumée par le régulateur. Et le phénomène du haut débit ADSL qui a profité en son temps aux services filaires à un moment où les utilisateurs se détournaient du téléphone fixe, ne se renouvellera pas dans le mobile, selon le dirigeant.

Quelles sont les solutions pour sortir les opérateurs de ce qui ressemble à une impasse ? Elles ne sautent pas aux yeux de Michael Dunning. La consolidation du secteur avec quelques opérateurs de taille continentale ? Peu probable en Europe à cause de la disparité des marchés. « Le problème de l'Europe, c'est qu'il n'y a pas d'unité de marché. » D'où la difficulté pour les opérateurs d'avoir une vision d'ensemble pour définir une stratégie globale et économiquement soutenable. À ce titre, il est intéressant de constater que 60 % des communications voix sont traitées par 4 opérateurs aux États-Unis contre 23 en Europe.

Pas de croissance à l'horizon

Certes, les services aux entreprises restent un secteur rentable, en tout cas plus rentable que celui des particuliers qui s'avère plus lissé et se tourne vers les services et contenus (gratuits en apparence) de Google et autres Facebook dont ne profitent pas, en termes de revenus, les opérateurs. Mais la compétition intense entre les acteurs n'aide pas. Et la concurrence des grands noms de l'informatique tels IBM, SAP, et autre Microsoft, sur les services aux entreprises, réduit la marge opérationnelle. « Les opérateurs sont plutôt mauvais pour entrer dans les services IT face aux prestataires spécialisés », soutient Michael Dunning. Quant à l'innovation, « elle vient des fournisseurs de services, pas des opérateurs en soi ». Bref, les opérateurs semblent de plus en plus renvoyés à leurs métiers d'opérateur de réseau (bien que, en France, FAI et opérateurs tendent à se confondre).

La situation apparaît bien sombre, donc. Mais par rapport à d'autres secteurs industriels, comme la distribution, les marges restent élevées. « La crise est sérieuse, mais pas catastrophique, relativise Michael Dunning qui rappelle que c'est un secteur qui a accès aux liquidités ». Ce qui laisse une certaine marge de manouvre. Sauf que l'observateur de l'industrie des télécoms « ne voit pas de croissance dans le secteur ». Aux opérateurs de composer sans.

Crédit photo : FitchRatings

Sur le même thème

Voir tous les articles Business